直近の決算で気になったやつシリーズ。還元強化、上方修正・利益率上昇期待銘柄。よくわからんけどIT系なら需要あるやろ的な。

企業概要

主にBtoBで情報通信システムと電子デバイスを提供する情報&通信ソリューション企業。富士通のディーラー。

指標

業績

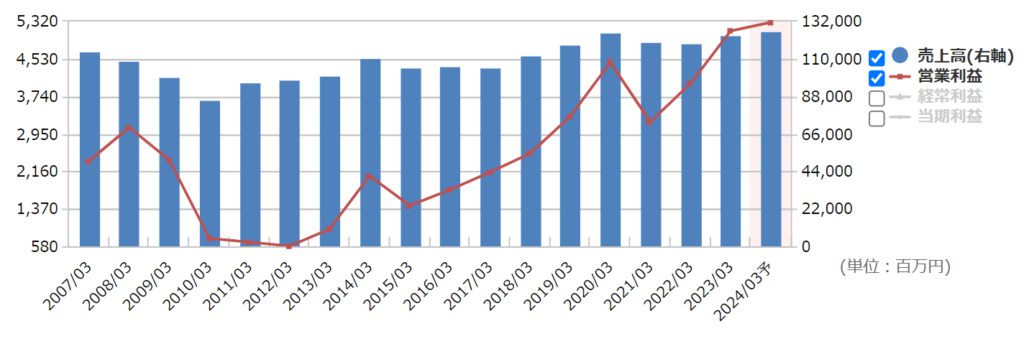

・長期:ここ10年ほどは一貫して右肩上がり。リーマンショック時も黒字。利益率も上昇傾向。

・短期:今期予想は小幅増収増益。受注残も増加。半導体不足の影響は徐々に減少。今期も引き続きICT投資意欲の高まりに期待。

・中期経営計画:2026年3月期に売上高1300億、営業利益65億。

財務

・BS:流動比率は200%ほど。現預金+売掛金で負債総額を上回るほど健全。

・キャッシュフロー:ほぼ毎期+ーー。フリーCFもぼちぼち。

還元

・配当:中計に沿って配当性向の目安を30→40%へ引き上げ。DOE3.5%下限。

・優待:100株で1000円相当のカタログなど。

・自社株買い:していない。

チャート

・長期:2013~2021年ごろまでは右肩上がり、2022年は下落で2023年に入ってからは反転上昇という感じ。

・短期:ここ半年だと横横→2月の上方修正で上昇→横横→5月の本決算で上昇→さらに上昇?という感じで徐々にステージを挙げている印象。

目標株価とトレードプラン

・中計からEPS240と置いて、PER10で評価されれば2400なのでこれくらいが目標。

・業績が悪化しない前提なら決算前の1500くらいが下値目安?

・保守予想が多いけど季節性も大きい企業。1Qは赤字だと思うので前期比云々では反応少なそう。上方修正もあるとすれば下期?

まとめ

・業績は右肩上がりで利益率も上昇傾向。IT投資自体はしばらく必要だろうし富士通が変なことしなければ長期的にも悪くない…のか?

・BS/CSも良い。

・配当性向40%+100株優待は買いやすい。優待はカタログなので改悪リスクあるが、財務的に無理しているわけではないので、廃止→増配ならウェルカム。

・徐々に高まっているとはいえ利益率が5%以下は同業他社比でもかなり悪い。PER/PBRの評価もそれなり。逆に改善がきちんと継続するなら、EPSと評価の両方が上がる確変がくるかも。

コメント