先週決算の銘柄から、個人的に好きな業績安定・財務堅牢の地味ビジネス企業。配当もまずまず。

企業概要

インダストリアル機器、オフィス機器の製造・販売メーカー。ホッチキス、釘打機、浴室暖房・換気・乾燥機は国内トップ。

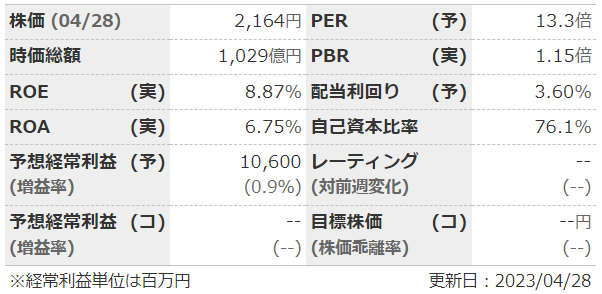

指標

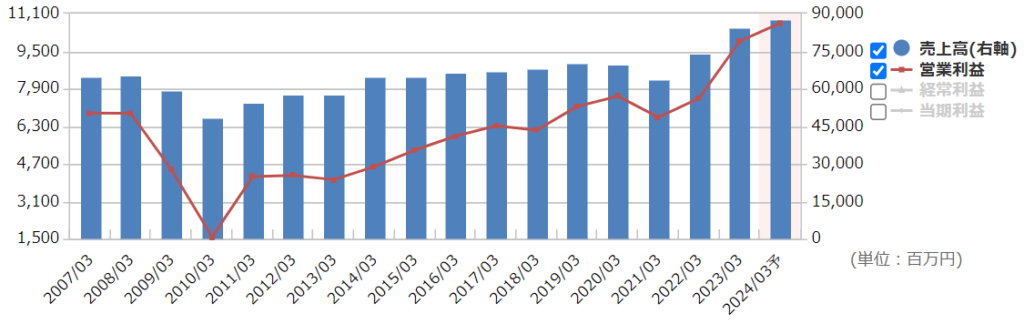

業績

・長期:10年以上緩やかに増収増益。リーマンショック時は黒字、コロナショックも少し減益になっただけでクリアと安定感抜群。

・短期:直近の本決算は増収増益。原材料価格の高騰や為替の変動があったものの、ビーポップやツインタイア関連の販売が好調とのこと。

・セグメント:一般にはオフィス用品のイメージがあるが、売上・利益ともにインダストリアル70%、オフィス30%ほど。

・中期経営計画:2024年度売上高878億、営業利益107億。今期予想に反映されている。

財務

・BS:流動比率は400%ほど。現預金だけで負債総額と同程度あり。まったく問題なし。

・キャッシュフロー:ほぼ毎期+ーーでフリーCFも安定。美しい。

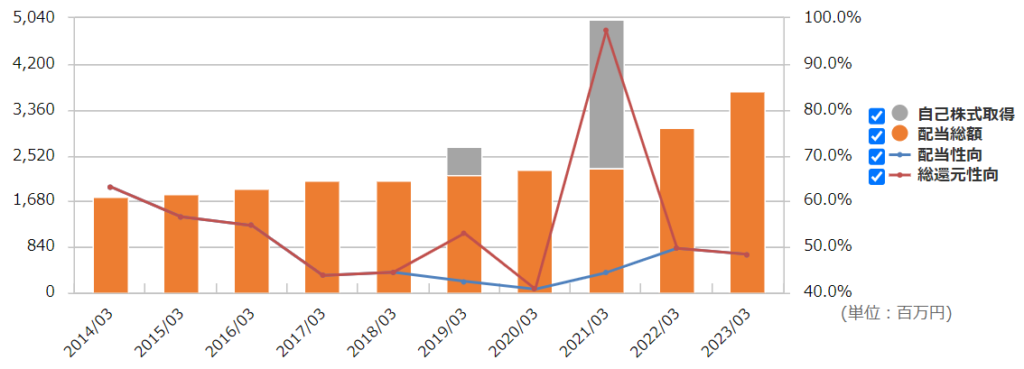

還元

・配当:5期連続増配中。「純資産配当率3.5%下限、配当性向50%目標」と記載あり。

・優待:なし。

・自社株買い:立会外でたまにやっている。

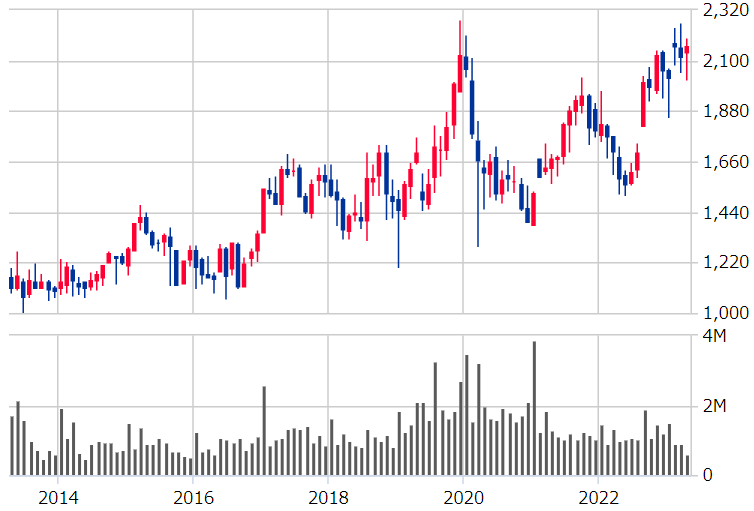

チャート

・長期:上下あるものの、緩やかに右肩上がり。

・短期:今年1月末の上方修正でギャップアップ。その後は2000~2300くらいの推移。

目標株価とトレードプラン

・数年は業績が伸びる前提でEPS200、PER15の評価だと3000くらいまでは見れるかと。

・チャート的に見て2000を切ったら一回考えたほうがいいか。

・今期予想は中計の数字にとりあえず合わせた感じだし、保守予想の会社なので上方修正期待はある。とはいえ1Qを見てからのほうが安心感はあるが…。

・住宅着工件数などの指標にも影響されるので注意。

まとめ

・シクリカルっぽい部分はあるが、プリンタービジネス的なストック要素もあり業績は安定している。利益率も高め。タイの第三工場は最大75%の能力アップ可能で需要増に対応。

・財務は言うことなし。還元強化も無理している感じはなく、個人的に高評価。

・「純資産配当率3.5%下限、配当性向50%目標」と配当も悪くない。

・やや大型の銘柄なので地合いには振らされる印象。ここ10年の最高値圏なので、バリュー派としては手が出しにくい。

コメント