2023年5月10日開示分の決算メモです。私見。個人的にウォッチしてる&気になった銘柄のみ。優待廃止→増配の九州リース・パラカ、還元強化のケーズなど。

3830 ギガプライズ(4Q)

本決算は増収増益。売上高、営業利益ともに過去最高値。集合住宅向けISPサービスの提供戸数が順調増。

今期予想は増収増益。集合住宅向けISPサービスの提供戸数は今期以上の16.2万戸増を計画。中規模・大規模集合住宅の受注にも注力。

4674 クレスコ(4Q)

本決算は増収増益。生産性向上を目的としたIT投資需要は依然として旺盛。ITサービスは3事業とも好調。デリバティブ評価損2億円。

今期予想は増収増益。IT投資は伸長の予想。教育研修プログラムの実施、給与水準の引き上げ、過去最大規模での新卒社員の採用などを予定。

9323 パスコ(4Q)

本決算は増収増益。営業利益6割増。河川・道路・砂防などの調査業務、3次元地図の整備業務が拡大。「デジタル田園都市構想」に関する各種台帳のデジタル化、システム導入も伸長。受注高・受注残は減少だが前期の大型案件の反動あり。

今期予想は減収減益。70周年記念配25円を含め75円配になる見通し。次期中計を策定中。

4847 インテリジェントウェイブ(3Q)

3Q決算は増収増益。3Q単独では3割ほど減益。既存顧客のFEPシステム更改によるハードウェア販売やクラウドサービスの利用ユーザー数の増加、クレジットカード会社向けシステム開発の大型案件等あり。

6919 ケル(4Q)

本決算は増収増益。FA・制御装置・半導体製造装置等の工業機器、通信機器向けを中心に受注が好調。産業機器市場・遊技機器市場においても受注が増加。

今期予想は減収減益。顧客の製品在庫の影響、部材高騰、急激な為替変動、エネルギーコスト上昇など、厳しい環境が継続する見通し。(保守予想?)

7635 杉田エース(4Q)

本決算は増収増益。営業利益2倍で着地。工事物件の物流倉庫やマンション建設等が増加、資材の価格改定前の駆け込み需要もあり好調に推移。建設資材の高騰は価格転嫁。子会社化したフヨーが通年で寄与。

今期予想は小幅増収増益。設備投資の減少と資材不足、資材価格の値上げ等によって、建築計画の見直しや着工の延期等の可能性もあると想定。

7943 ニチハ(4Q)

本決算は増収減益で着地。売上・営業利益とも過去最高。価格改定、円安が好影響。資材・エネルギー価格高騰でコストアップ。減価償却が定率法→定額法で10億円減。

今期予想は増収増益。国内は一部製品は追加の値上げを実施予定。高付加価値商品を軸にシェアアップ図る。米国は新工場の本格稼働開始を機にさらなる拡販に努めるとのこと。国内外ともに資材・エネルギーコスト高騰の影響は残る想定。配当性向35→40%へ引き上げ。

3771 システムリサーチ(4Q)

本決算は増収増益。SIサービスでは製造業、金融業などからの請負案件の受注が増加。ソフトウエア開発業務は、既存顧客からの保守・メンテナンス業務を安定的に受注。ゼネラルソフトウェアを子会社化。退職給付制度終了損363百万円を特損で計上。

今期予想は小幅増収増益。DX技術を利用した業務効率・生産性向上、レガシーシステム刷新等、IT投資需要は今後も継続すると見込む。

7575 日本ライフライン(4Q)

本決算は増収増益。EP/アブレーションの販売が堅調で保険償還価格の下落の影響を吸収。棚卸資産の廃棄損及び評価損が減少、自社製品比率が上昇。

今期予想は減収減益。自社製品比率は引き続き上昇も、心房中隔穿刺針「RFニードル」の独占販売契約の終了、コロナリー・インターベンション事業の終了など織り込む。自社株買い3.9%(24年2月まで)、1%を消却(24年3月15日)

新中計開示。2028年3月期に売上高630億、営業利益126億。拡大する脳血管治療の市場で順次新製品を投入していく構え。配当性向40%程度(またはDOE5%)を目安に。

2393 日本ケアサプライ(4Q)

本決算は増収減益。福祉用具レンタル・販売は堅調だが、将来を見据えた人的投資や営業拠点の新設・移転による費用増。各種物価上昇などで減益。

今期予想は増収増益。第二の柱と目論む「高齢者生活支援サービス」を伸長させる。

2782 セリア(4Q)

本決算は増収減益。巣ごもり需要の反動で既存店は苦戦。円安や原材料コスト上昇で利益厳しい。セルフレジ導入進む。

今期予想は増収減益。巣ごもり需要の反動減の一巡とコスト上昇を見込む。

3179 シュッピン(4Q)

本決算は増収減益。ebayで「Seller of the Year」を獲得するなど販売は堅調。ただ、急激な時計価格の下落で原価を下回る価格水準での販売を余儀なくされ、商品在庫も一部評価損を計上。

今期予想は増収増益。時計価格は一服感はあるが、反転したとまで言えない状況。仕入競争力を維持しつつも、在庫水準の適正化、時計価格相場の騰落に対応できる仕組みの構築など検討。

新中計開示。2026年3月期に売上高631億、営業利益48億。

4088 エア・ウォーター(4Q)

本決算は増収減益。ユニット制によるグループシナジーを追求。価格是正や市況連動により販売価格が上昇し、全セグメントで増収。一方FIT制度を利用した電力事業で、発電燃料や海上輸送コストの上昇分を価格転嫁できず。「売上収益1兆円達成」の記念配4円が期末配に加算。

今期予想は増収増益。インドと北米を重点地域とし、産業ガスおよび関連機器、エンジニアリング事業の拡大させる。設備投資、M&Aも積極活用。

4800 オリコン(4Q)

本決算は増収増益。コミュニケーション事業とデータサービス事業が好調。4Q単独では業績に応じた株式報酬費用の計上、オリコン顧客満足度アワード授賞式の費用等により減益。

今期予想は小幅増収増益。アフターコロナを見据えた新規事業投資等、先行的な費用計上も。

8282 ケーズホールディングス(4Q)

本決算は減収減益。冷蔵庫、洗濯機は堅調、テレビは東京オリンピックの反動で低調、エアコンなと季節品は7‐8月に猛暑日が続かなかったこと、11月以降も気温が下がらなかったことなどから低調。コロナ影響で自粛していたチラシの折込や店舗改装等が再開→広告宣伝費、修繕費等が増加。出店18、退店1。

今期予想は小幅増収増益。底堅い買い替え需要、省エネ性能の高い高付加価値商品のニーズは高いと想定。自社株買い5.46%(23年10月まで)→取得した全株式を消却。

中計を取り下げ、還元を重視すると開示あり。連結配当性向30%→連結配当性向40%、総還元性向80%を目標で減配はしない方針。

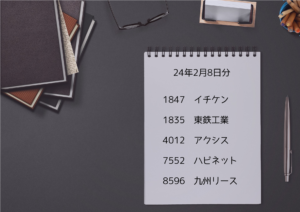

8596 九州リース(4Q)

本決算は増収増益。営業利益は7割増。各セグメントとも概ね好調に推移。公開買付けへの応募でシノケングループの株式売却益を特益に計上。西日本FHの持分法適用会社に。

今期予想は減収減益。西日本FHと連携し、中計最終年度の目標を達成する見込み。株主優待廃止→増配。

9434 ソフトバンク(4Q)

本決算は増収増益。中計も全目標を達成。通信料の値下げがあったものの、全セグメントで増収。PayPayの子会社化に伴い段階取得に係る差益2,948億円を計上。自社株買い1.19%(24年3月まで)。

今期予想は増収減益。コンシューマ事業は、通信料の値下げの影響はあるが、スマートフォン契約数の増加や減価償却費の減少などにより小幅増益を見込む。法人事業、流通事業、ヤフー・LINE事業は二けた成長を想定。

新中計開示。2025年度に連結営業利益9700億を目指す。還元に関しては「高水準の還元を維持」とだけ記載。

9889 JBCC(4Q)

本決算は増収増益。企業におけるIT人材不足やシステム運用の課題に対応するソリューション&サービスを拡充。導入検討から運用・定着までトータルで支援しセキュリティも同時提案することで案件が大型化、ストックビジネスの受注高は大きく伸長した。

今期予想は小幅増収増益。成長を牽引するクラウド、セキュリティのストックも順調に積み上がっているため。自社株買い2.54%(24年2月まで)。

4809 パラカ(2Q)

2Q決算は増収増益。国内経済活動の回復等に伴い賃借駐車場・保有駐車場共に収益性が向上。通期上方修正。60件728車室の純増。

株主優待の廃止→増配も同時に発表。

9322 川西倉庫(4Q)

本決算は増収増益。国内・国際とも貨物の取扱量増加、為替の影響、海上運賃単価の上昇で営業収益が増加。再保管経費の増加、電力費、修繕費等の増加を吸収した。

今期予想は減収増益。国際物流事業では落ち込むが、当期に計上した修繕費や荷役用具費、不動産取得税等の経費の減少等の影響で増益を見込む。

1799 第一建設工業(4Q)

本決算は増収増益。建設事業は大型建築物件が増加。着地で5円増配。

今期予想は増収減益。建設業界は依然厳しい経営環境が続くと予想。50円配も継続予想。

コメント