2023年5月9日開示分の決算メモです。私見。個人的にウォッチしてる&気になった銘柄のみ。好決算(世紀東急・スクロール・丸井)とダメ決算(J-MAX・メディシス・JUKI)が入り乱れる。

6718 アイホン(4Q)

本決算は増収減益で着地。1~3Qは大幅減益だったが4Q単独では大幅増益。世界各国で部品の供給制限や住宅市場の伸び悩みに影響された。

今期予想は増収増益。セキュリティニーズに対応したリニューアルやワイヤレステレビドアホンなどを拡販。

新中計発表。2025年度に売上高575億、営業利益48億。連結配当性向35%をメド、中計期間中は80円以上。自社株は発行済み株式数の7%を上限にする(それ以上は消却)など。

1898 世紀東急工業(4Q)

本決算は増収減益。原材料費の高騰痛い。減損損失8億計上。

今期予想は増収増益。高速道路のリニューアルや政府の国土強靭化関連により公共工事は底堅く推移する予想だが、アスファルト合材の需要停滞、原材料価格の高騰がマイナス。

還元方針変更。総還元性向50%→配当性向100%、DOE8%。今期は90円の大増配予想。

6440 JUKI(1Q)

1Qは減収減益で赤字。産地移転のニーズを十分に捉えられなかったこと、南アジア等の新興国が外貨不足で購買が先送りなったことなどが円安効果を打ち消し。

2Qはアジアでの営業体制の強化、ノンアパレル・ニット市場での顧客拡大や値上げの浸透などを行う方針。

9027 ロジネットジャパン(4Q)

本決算は小幅増収増益。輸送商品「DDロジ」の開発、事務処理機能の集約や業務のIT化、輸送体制の見直しによる生産性向上を推進。一人当たり50,000円の期末特別手当を一律支給。

今期予想は小幅増収増益。内製化による自社輸送能力の強化とIT化効率化により業務改善効果を創出するとのこと。大卒初任給の引き上げや採用・処遇改善にも投資。

還元方針の変更などは示されていないが、前期は期末に95→120円と大幅増配。今期配当予想も据え置きの120円。

8173 上新電機(4Q)

本決算は減収減益で着地。コロナ特需の反動、物価高による消費の伸び悩み、行動制限緩和によるレジャー支出の増加等が影響。出店5、退店7。

今期予想は小幅増収増益。家電業界は競争激化と需要減が続くと予想。

新中計開示。2025年度に売上高4200億、営業利益110億。

2730 エディオン(4Q)

本決算は小幅増収増益。6‐7月の猛暑で季節家電好調。エディオン直営全店でニトリの家具・インテリア商品の取り扱いを開始。店舗は新設5、移転2、建替え1、閉鎖1。

今期予想は小幅増収増益。商品供給の悪化やエネルギー価格高騰はあるものの、それらが落ち着けば買い替え需要、インバウンドなどもある見込み。

8566 リコーリース(4Q)

本決算は減収増益。営業利益過去最高。半導体不足による納品遅延の影響が解消、新規契約は収益性を重視し利益率改善。

今期予想は増収減益。コロナ関連レンタル特需による反動減、販管費の増加。

新中計開示。2026年3月期に営業利益235億、当期純利益160億。配当性向も30→35%に。

3763 プロシップ(4Q)

本決算は減収減益。受注獲得の遅れ、インフラ業界向け案件の売上原価増加、研究開発活動の活発化、本社移転関連費用の発生等。

今期予想は増収増益。企業のシステム投資需要は底堅い。改正リース会計基準対応のための新製品開発、優秀な技術者の採用活動等に投資も。

3422 J-MAX(4Q)

本決算は増収減益。原材料・資源価格高騰と、それに伴う価格転嫁までのタイムラグあり。

今期予想は幅はあるが減収減益?前中計は自己資本比率以外未達成。半導体供給不足の継続、新たな電気自動車メーカーの台頭等に伴う主要取引先の大幅な減産、原材料価格の高騰継続など想定。上海ロックダウンの特損3億を計上。自社株買い2.45%(5/10完了)

新中計開示。2028年3月期に売上高700億、営業利益40億。1~2年目は毎期増配、3~5年目は配当性向20%を基準。

4732 ユー・エス・エス(4Q)

本決算は小幅増収増益。オートオークションは出品・制約とも増。株式上場以来連続増配を継続。

今期予想は小幅増収増益。新車販売台数は半導体不足の緩和などにより、今後徐々に回復すると見込む。

3167 TOKAI(4Q)

本決算は増収減益。売上高過去最高。グループの継続取引顧客件数、TLC会員順調増。ガス仕入コストの高騰、顧客獲得費用の増加。ウッドリサイクルなど3社を子会社化。

今期予想は小幅増収増益。顧客件数の増加、エリア拡大による増収を見込む。顧客獲得強化及び人財活性化に向けたコスト増。

新中計開示。2025年度に売上高2600億、営業利益175億。配当性向40~50%。

3712 情報企画(2Q)

2Q決算は小幅増収減益。今期から連結決算。金融機関の業況は改善、当社グループの受注活動は順調とのこと。不動産賃貸業は会社分割に伴う不動産登記費用嵩む。

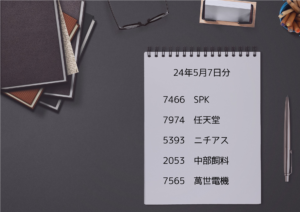

7974 任天堂(4Q)

本決算は減収減益で着地。当期のミリオンセラータイトルは35。年末商戦が不調、半導体不足によるハードの供給不足とそれに伴うソフトの不調など影響。

今期予想は減収減益。「一家に一台」から「一家に複数台」、「一人に一台」の普及を目指す。マリオの映画化、ゼルダの新作など控える。

3099 三越伊勢丹(4Q)

本決算は増収増益。営業利益約4倍で着地。旺盛な国内消費、免税売上の回復が鮮明。伊勢丹新宿本店の売上高は過去最高。構造改革による経費削減も進む。

今期予想は増収増益。識別顧客・インバウンド顧客とも伸長を想定。「百貨店の科学」の販管費コントロールも継続。三越伊勢丹単体売上は18年度比106%(インバウンド除く109% インバウンド80%)を計画。

4350 メディカルシステムネットワーク(4Q)

本決算は増収減益で着地。医薬品ネットワークの新規加盟件数が過去最高。 薬価・調剤報酬改定により単価下落。全従業員に対するインフレ手当支給(202百万円)、 ウィステリアにおける修繕費・水道光熱費増加。新規出店8、M&A2、閉店・譲渡7。

今期予想は増収減益。医薬品ネットワークは1万件へ。薬局はモール型店舗の出店と対人業務加算取得の体制強化、賃貸・看護などはコロナ明けで需要回復見込む。

流通株式時価総額がプライム市場の上場維持基準に適合するめどが立たないため、スタンダード市場への移行を決定。移行日は2023年10月20日。

6073 アサンテ(4Q)

本決算は小幅増収増益。シロアリ・湿気対策が増、地震対策が減。四万十営業所、岡山営業所を開設。期末人員は9名減。

今期予想は小幅増収増益。住宅の長寿命化やメンテナンスに対する意識は引き続き高いまま推移すると予想。

7164 全国保障(4Q)

本決算は小幅増収増益。新規保証実行金額は、住宅市場および住宅ローン市場の影響を受け減少。保証債務残高は増加。代位弁済金額は前年より増加。RMBS(住宅ローン担保証券)の劣後部分を購入。

今期予想は小幅増収増益。東日本保証サービスを子会社化。配当性向を40%に引き上げ増配予想。中計によると、段階的に50%まで引き上げるとのこと。

7187 ジェイリース(4Q)

本決算は増収増益。過去最高の売上・利益を更新。外部企業との連携による顧客囲い込みが順調。与信審査及び債権管理業務等におけるコストコントロールも維持。

今期予想は増収増益。上期は投資→下期で回収を計画。不動産オーナーのリスク回避意識の高まりによる家賃保証のニーズは引き続き拡大する予想。人流回復による引っ越しの増加、就学・就労目的で来日する外国人の増加も。2023年4月より賃金の大幅アップ。

8005 スクロール(4Q)

本決算は減収減益。ソリューション事業は新規物流センターの寄与や各種サービスの伸長で好調。ほかの3事業はイマイチ。

今期予想は増収減益。ソリューション事業の機能を強化するM&Aや物流基盤への投資、人的資本の強化等に経営資源を重点的に配分し、ソリューション事業の成長加速させる。

新中計開示。2025年度に売上高950億、営業利益79億。(ソリューション事業を成長ドライバーにするのはわかるが、通販事業が横ばい計画なのは現実的か?)配当はDOE4%を下限とし、連結配当性向40%を目処とするとのこと。

8012 長瀬産業(4Q)

本決算は増収減益。物流コストの上昇や、活動量増加に伴う販売費及び一般管理費の増加により減益。Prinovaグループの食品素材関連ビジネスが好調。

今期予想は小幅増収増益。自動車・フード関連ビジネスの成長、製造ビジネスの収益性回復等により増益を見込む。原材料・資源価格は高い水準で推移する前提。14期連続増配見通し。自社株買い5.11%(23年12月まで)

9882 イエローハット(4Q)

本決算は減収増益。タイヤ等の消耗品販売・取付工賃が増加、バイク販売のロシアへの輸出停止、メーカーの新車生産遅れに伴う仕入・販売台数が減少などが影響。イエローハットは新規開店14、閉店10。

今期予想は小幅増収増益。新規出店と消耗品の販売強化に努めるとのこと。連続増配継続予想。

8252 丸井グループ(4Q)

本決算は増収増益。グループの総取扱高は過去最高。フィンテックセグメントの営業利益も過去最高。前期はコロナ関連で販管費を一部特損へ振り替えたため、今期は反動で販管費が増加。リカーリングレベニューも拡大。

今期予想は増収増益。カードクレジットが順調に拡大する見通し。自社株買い11.62%(24年3月まで)。

資本政策変更の開示あり。DOE8%程度を目安とし、長期安定的な増配とのこと。これにより今期は101円予想、12期連続増配見込み。

4680 ラウンドワン(4Q)

本決算は大幅増収増益で着地。クレーンゲーム好調。Vtuberやアーティスト等とのコラボキャンペーンの実施、ボウリング大会や各種キャンペーンをリニューアル。値上げ実施。出店17、退店9。

今期予想は増収増益。拡大余地大きい海外への出店継続。四半期配当・四半期優待導入。

コメント