これから伸びそうなDX系で、割安そうなのをピックアップ。悪名高きプレミアム優待倶楽部だが…。

企業概要

DX支援を中核に、基幹システム(ERP・CRM)サービス(コンサル、グランドデザイン支援、要件定義・設計〜開発・保守)、ビジネスコミュニケーションサービス提供などを行う企業。

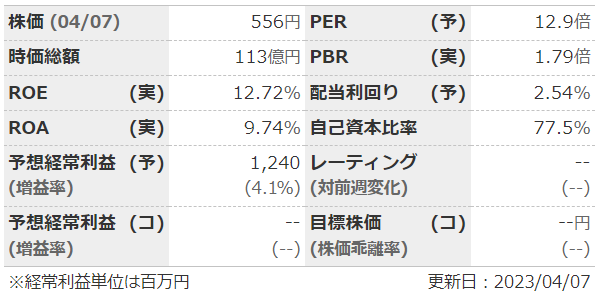

指標

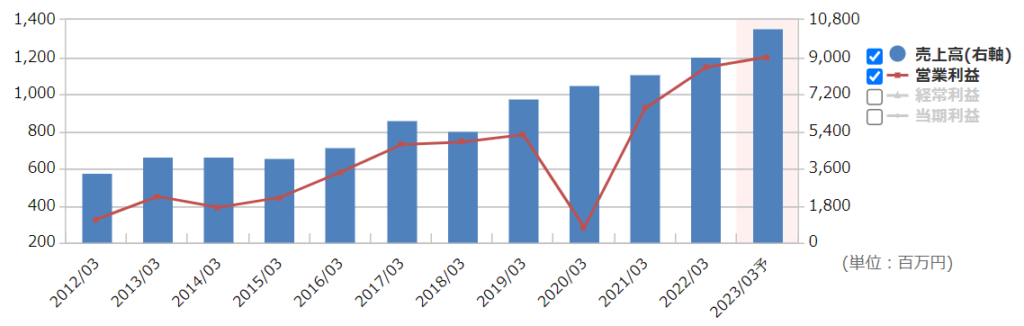

業績

・長期:ここ10年は順調に増収増益。コロナの影響があった2020年以外はほぼ一貫して右肩上がり。

・短期:直近の3Qは増収増益。

・セグメント:地域別売上高は日本8割、北米2割。顧客の8割が売上高500億円以上の企業。

・中期経営計画:2025年3月期に売上高113億円、営業利益13億円。

財務

・BS:現預金だけで負債総額を上回っている。問題なし。

・キャッシュフロー:+ーーが多い。フリーCFも大。投資CFがプラスの期は、有価証券の売買など余剰資金の運用をしているよう。

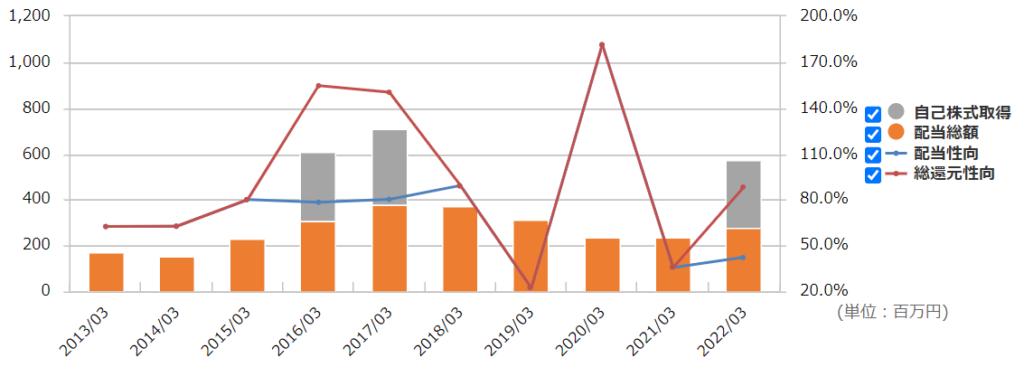

還元

・配当:コロナ前までは配当性向6~8割にもなるような高還元企業だったが、21年末に開示された中期経営計画において、配当+優待でDOE5~5.5%が目安との方針を打ち出し実質減配。2022年3月期の有報には「連結経常利益を基準に実効税率を加味した「みなし配当原資」(みなし純利益)に対し35%以上を目安に」配当するとしている。

・優待:1000株以上で3000ポイント~のプレミアム優待倶楽部。改悪・廃止リスク高いが、配当+優待でDOE5~5.5%なので、最悪増配とセットになりそう。

・自社株買い:ときどきやる。

チャート

・長期:2016年ごろから下降トレンド。コロナ後に一度上昇したが、再び下落傾向に。

・短期:1月末に開示された3Q決算が好感され窓開け上昇。その後は横ばい。

目標株価とトレードプラン

・とりあえずの目標は、中計から考えてEPS45、PER15で675円。

・下はチャート的に400円くらい見とけばいいか。

・上方修正グセあり、人材投資も継続するようなのでガイダンスはやや保守的に出すかも。業績自体は好調なので、本決算の着地より上で予想を出す可能性も。

・ガイダンスリスク回避&地合い悪化で、3Q決算前の500円以下くらいまで戻ってくれば面白いかも。

まとめ

・ERP・CRMの市場はこれからも伸びるようだし、CBPの成長力にもよるが長期ではまあ良さそう。

・大きな設備投資は必要ないので資金繰りは余裕あり。これからは人材に積極投資か。

・DOE5.5%やみなし配当原資35%以上は実質減配。もし優待が廃止されても増配になりそうなのは救い。

・数字だけ見ると地味で堅実な安定成長企業という感じ。PER20以上の評価を得るには、業績の伸びや利益率を高めるか、わかりやすい成長ストーリーがないと難しいかも。

コメント