2023年5月12日開示分(6000~9000番台)の決算メモです。私見。個人的にウォッチしてる&気になった銘柄のみ。金融系(地銀・リース)に還元強化が目立ちます。

6070 キャリアリンク(4Q)

本決算は増収増益。マイナンバー関連・給付金支給関連及び福利厚生関連案件を中心に、スポットを含むBPO請負案件の受注が好調。

今期予想は増収減益。今期を上回る受注量の確保、請負案件の順調な業務運用ができる見通し。業務拡大に伴う人件費やシステム開発費の増加見込む。(保守予想?)増配予想。

6074 JSS(4Q)

本決算は増収増益。営業利益は約5割増。2022年10月から燃料代として1会員につき月額400円を徴収。業年度末の会員数は88,173人(前期比3.0%減)。

今期予想は増収増益。2店舗程度の開設を念頭。既存施設の新築移転は、集客や追加人材の確保が不要でランニングコストの低いコンパクトタイプ施設への移行も可能。増配予想。

6186 一蔵(4Q)

本決算は増収増益。和装は催事関連・募集費用などで減益。ウエディングはコロナ終息で受注・施行とも好調。中国はロックダウンの影響で22年4-6月は施行できず。

今期予想は増収増益。和装事業はプライベートブランド商品・きもの着方教室の強化等。ウエディング事業は写真関連事業・中国ウエディング事業の推進など。増配予想。

6485 前沢給装工業(4Q)

本決算は増収増益。価格改定進む。給水・給湯配管システム関連部材等の販売が増加。増配。

今期予想は小幅増収増益。原価の上昇分を適切に販売価格へ反映、業務効率化によるコスト削減を一層強化する。連続増配予想。自社株買い6.36%(24年3月まで)。

6547 グリーンズ(3Q)

3Q決算は増収増益。通期上方修正。ホテルの月次稼働率はすでにコロナ禍前の水準。全国旅行支援等の影響あり。客室単価の高い都市等への出店割合が増加。増配。

「継続企業の前提に関する注記」の記載解消。

6570 共和コーポレーション(4Q)

本決算は増収増益。営業利益・経常利益は過去最高。景品ゲーム機の大幅な増台、景品の充実に注力。3店舗増。

今期予想は増収増益。新規出店の継続、景品ゲーム関連への積極的な投資を行う。

6574 コンヴァノ(4Q)

本決算は増収減益。営業赤字。 3Qまではコロナ影響残る。新規顧客比率、リピーター顧客数ともに増加。原材料高騰等の影響から一部価格改定を実施。新規出店3。

今期予想は増収増益。ネイル業界は需要回復見込み。採用強化、ブランド戦略の再構築に取り組む。

6670 MCJ(4Q)

本決算は小幅減収増益。マウス、R-Logicが通期大幅増益。総合エンターテインメント事業も黒字転換。

今期予想は小幅増収減益。国内PC市場は軟調な予想だが、当社は好調維持できると判断。総合エンターテインメント事業は黒字化継続。ベースアップを含めた人件費増・水道光熱費等の各種コスト増を見込む。11期連続増配予想。

7289 西日本フィナンシャルホールディングス(4Q)

本決算は増収減益。2022年10月に九州リースサービスを持分法適用関連会社化。経常収益に負ののれん相当額76億計上。特益に負ののれん発生益等8億計上。

今期は経常利益で小幅増益予想。増配予想。

3月に新中計開示済み。2026年3月期に連結当期純利益320億。総還元性向 40%程度を当面の目安とするとのこと。

7191 イントラスト(4Q)

本決算は増収増益。売上高・各利益は過去最高。家賃保証堅調、医療分野における営業活動正常化、スマホス続伸。

今期予想は増収増益。中計最終年度だが計画数値を上回る予想。新規契約の大幅増加トレンドは継続。保有契約・月次更新型契約の増加により更新保証料大幅増。8期連続増配を予想。

7305 新家工業(4Q)

本決算は増収増益。全体的に数量は減少したものの、価格転嫁などで販売単価の上昇より売上高は増加。

今期予想は減収減益。営業利益6割減予想。販売価格に天井感、コスト上昇分を吸収すべく販売量の確保と生産性の向上に取り組む。(保守予想?)

配当政策の基本方針変更。配当性向50%程度を目安に。これにより、今期は大幅減益予想だが増配予想。

7337 ひろぎん(4Q)

本決算は増収減益。広島銀行の外貨貸出金利息が増加。外貨調達費用の増加、国債等債券売却損の増加により利益減。

今期は経常利益が2倍増益予想。(債権売却損が消えるから?)自社株買い1.6%(24年3月まで)。

「株主還元方針の見直し」を開示。配当性向40パーセント程度、自己資本比率11%目途に自社株買いなど。

7358 表示灯(4Q)

本決算は増収減益。売上はサイン事業好調、ナビタ・アドプロモーションは横ばい。全体的に大口取引や利益率の高い案件が減少。ナビタの償却増。減損損失を4.4億計上。

今期予想は増収増益。サイン事業で新商材開発や先行的な人員確保を計画。

7408 ジャムコ(4Q)

本決算は増収増益。黒字復帰。運航機数増加によるスペアパーツ販売の増加、ボーイング787向け製品の出荷再開、円安による為替差益、ドル建てコスト増など影響。調達品は一部価格上昇。

今期予想は増収増益。営業利益約2倍の計画。既存機の運航機数増加、中大型機の新造機生産機数も堅調に回復すると想定し、スペアパーツ供給体制を強化。復配予想。

7504 高速(4Q)

本決算は増収増益。(特になし)。

今期予想は小幅増収増益。商品調達コスト、物流関連コストの上昇を見込む。連続増配予想。

7552 ハピネット(4Q)

本決算は増収増益。アミューズメント(カプセル玩具)、玩具事業(一番くじ、カードゲーム)が牽引。「Nintendo Switch」のハードの販売が減少。

今期予想は小幅増収増益。中期経営計画の2年目。進出した分野の収益基盤確立、人材への投資と人事制度や教育制度の見直しなど行う。ブロッコリーの公開買い付けに伴う影響は織り込んでいない。

減配予想だが安定配当分のみ。連結配当性向40%で利益次第で後に増配するパターン。

7990 グローブライド(4Q)

本決算は増収減益。日本は行動制限緩和で消費の多様化、アジア・オセアニア、アメリカも好調。円安の進行と原材料価格の値上がり、及び輸送費等の販売費の増加等影響あり。

今期予想は小幅増収増益。アウトドア・スポーツ・レジャー業界は消費が分散し、厳しい事業環境になると想定。原材料価格の高騰による仕入コストの増加や販売費等の増加を見込む。増配予想。

8117 中央自動車(4Q)

本決算は増収増益。国内では昨秋以降、半導体等の部品不足による新車生産の遅れが改善。法改正により需要が増大したアルコール検知器の市場獲得に努めた。着地で増配。

今期予想は増収増益。地域密着型営業による高付加価値商材の拡販、アルコール検知器の更なる市場開拓を推進。増配予想。

新中計開示。2025年度に売上高425億、営業利益100億目標。配当性向は30%以上を確実に配当できるよう取り組むとのこと。

8157 都築電気(4Q)

本決算は増収増益。クラウドサービスが伸長、機器導入の大型案件が増加。開発・構築はクラウドシフト加速により減少。半導体不足による影響は終息傾向。受注・受注残ともに増。

今期予想は小幅増収増益。ICT投資意欲の高まりは継続想定。増配予想。

新中計開示。2026年3月期に売上高1300億、営業利益60億。配当方針変更で連結配当性向30→40%(特別損益除く)へ。下限はDOE3.5%。

8381 山陰合同銀行(4Q)

本決算は増収増益。銀行本業が好調。貸出残高の増加を主因として貸出金利息が増加。コンサルティング活動により事業支援手数料増加。与信費用低水準。国債・外国証券等の一部売却を実施。「ごうぎんエナジー」設立。

今期予想は減収増益。自社株買い1.02%(23年8月まで)。

株主還元方針の変更開示。昨年末に配当性向を35→40%へ引き上げていたが、これに加え累進配当を導入。

8418 山口フィナンシャルグループ(4Q)

本決算は増収増益。有価証券利息配当金が減少したが、貸出金利息や株式等売却益は増加で増収。預金利息が増加したが、国債等債券売却損や与信関係費用は減少し経常費用減。

今期は経常利益で3割増の予想。増配予想。自社株買い8.8%(24年3月まで)。自己株式消却11.19%(23年6月30日)。

8425 みずほリース(4Q)

本決算は増収増益。営業利益は約8割増。前期不動産売却多く減収。大口の航空機リース未収金回収(1Q/約10億円)。収益性の高いファイナンスや不動産分野での資産積上順調。信用コストは低位で推移。増配。

今期予想は増収増益。みずほ、丸紅などと連携し、中計達成へ邁進。連続増配予想。

新中計開示。2025年度に当期利益420億を目標。本中計期間中は配当性向30%まで逓増させるとのこと。

8584 ジャックス(4Q)

本決算は増収増益。コロナ終息傾向、半導体不足緩和でショッピングクレジット、オートローン、カードショッピングが堅調。特に海外事業の反発鮮明。増配。

今期予想は増収増益。中計2年目。増配予想。

8771 イー・ギャランティ(4Q)

本決算は増収増益。保証残高の積み上げ順調。想定ほど倒産が増えず、保証料率が低位で推移。

今期予想は増収増益。22期連続増収増益を見込む。記念配落ちでも増配予想。

8818 京阪神ビルディング(4Q)

本決算は増収増益。OBPビルの稼働率向上。期末時点の空室率は1.46%。前年度のOBPビル取得時の初期費用の負担がなくなったものの、電気代の高騰により費用増。2022年11月に東京都港区南青山の土地を取得。

今期予想は増収減益。南青山土地の通期寄与、データセンタービルの機器室の稼働向上を想定。電力料等は高止まり、租税公課の費用負担増加も。

長期経営計画策定。フェーズ1最終年度の2028年3月期に事業利益70億WP目指す。配当性向は前経営計画から5ポイント引上げた45%程度とする。

8848 レオパレス(4Q)

本決算は増収増益。営業利益は4倍以上。3期末の入居率は計画比+0.39pの88.83%で着地。予測改修戸数は約29,400戸。管理戸数は微減だが、家賃の値上げ、入居率アップにより増収。外国籍・法人の利用増。水道光熱費や資材単価・労務単価が高騰。

今期予想は増収増益。営業利益4割増の計画。入居率の向上は続く想定。新規物件の供給は限定的なため、販売単価の見直しやコストカット進める。

9029 ヒガシトゥエンティワン(4Q)

本決算は増収増益。売上高・経常利益ともに過去最高。関電資材調達3PL事業の通年化。小牧・春日井物流センター開設。山神運輸工業・旅人を連結開始。オフィスサービス事業進展。増配。

今期予想は小幅増収増益。大型3PLセンター開設。旅人の連結期間が通年化。増配予想。

新中計開示。2026年3月期に売上高420億、経常利益25億。配当性向30%以上、増配を基本方針に。

9057 遠州トラック(4Q)

本決算は増収減益。輸送部門ではインターネット通販向け幹線輸送が増加、倉庫部門では輸送用機器や食品等の配送センター業務が拡大。人件費、外注費の上昇や燃料費の高止まりにより利益減。

今期予想は増収減益。燃料価格の高止まり、物流の2024年問題など業界環境厳しい。

中計は3月に開示済。2025年度に営業収益522億、営業利益36.5億。

9249 日本エコシステム(2Q)

本決算は増収減益。2Qにグループ化したオー・ティー・エス技術サービスが業績寄与。公営競技場運営の包括受託、利益率の高いネット投票の売上も堅調に推移。NEXCO中日本からのインフラ業務、自治体からの工事需要も堅調。M&A手数料、人件費、採用費等が増加。

9303 住友倉庫(4Q)

本決算は減収減益。物流事業は好調。海運はWestwood Shipping Lines, Inc.及びその子会社2社は1Qで連結から除外。

今期予想は減収減益。営業利益は6割減の予想。倉庫貨物の取扱いは堅調に推移するが、国際輸送貨物の取扱いは減速と予想。海上運賃相場の正常化に伴う減収、人件費や動力光熱費等の増加を織り込む。海運事業撤退。(保守予想?)1円増配予想。

新中計は3月に開示済み。2025年度に営業収益2300億、営業利益180億。配当はDOE3.5%~4.0%を目安に年100円配が下限。

9305 ヤマタネ(4Q)

本決算は増収増益。国内物流の荷動きは回復基調、国際物流も取扱い件数は前期を上回った。新子会社のシンヨウ・ロジも業績に寄与。「KABUTO ONE」通年寄与。

今期予想は増収減益。中計二年目。食品部門の販売数量の増加と取引価格の上昇を見込む。電力料等の諸経費・人件費の増加、IT投資の拡充等で減益想定。1円増配予想(累進配当)。

9319 中央倉庫(4Q)

本決算は増収増益。倉庫の入出庫高増加、値上げ進む。運送は国内の輸送貨物及び保管貨物の荷動き回復。豊通ペットリサイクルシステムズの本格稼働。テスパック子会社化。

今期予想は増収増益。中計二年目。増配予想。

9401 TBS(4Q)

本決算は増収増益。地上広告収入は不調。動画配信、催事・興行の大型イベントなどは好調。

今期予想は増収増益。配信、催事・興行のさらなる成長と放送収入持ち直しを想定。増配。

9432 NTT(4Q)

本決算は増収増益。営業収益・営業利益・当期利益いずれも過去最高。グローバル・ソリューション事業が好調。

今期予想は減収増益。利益は過去最高更新を想定。電気代高騰影響は不透明。増配。1株→25株の株式分割(23年6月30日)。

新中計開示。2027年度にEBITDA4兆円目標。

9467 アルファポリス(4Q)

本決算は増収増益。売上・利益とも過去最高。刊行点数は600点(前期比+98点)と増加。前2Qの大型投資なくなり増益。ユニークユーザー数横ばい。13名増員。

今期予想は増収減益。刊行点数は前期を上回る676点を計画。印税率改定、人材・設備投資などを予定。

9783 ベネッセ(4Q)

本決算は減収増益。ベルリッツの売却等により200億円の減収、赤字剥落で利益面はプラス。ゼロコロナ政策で中国の「こどもちゃれんじ」在籍数減。大学・社会人事業はUdemyを中心として拡大。コロナ影響で介護厳しい。光熱費・販促費増。

今期予想は増収増益。介護・保育事業がコロナ影響から回復する想定。「進研ゼミ」は会員数減も、価格改定とコスト削減で対応。大学・社会人事業は新領域の拡大の目算。60円配維持。

5月19日に「変革事業計画」開示予定。25年度の営業利益を400億以上→320億以上目標へ下方修正。

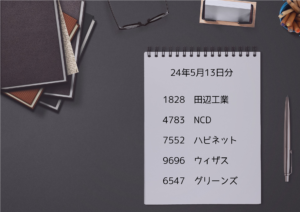

9696 ウィザス(4Q)

本決算は増収減益。売上高過去最高。「第一学院高等学校」の生徒数は1万人を突破。対面行事再開による行事費用増、業務効率化・DX化の推進により費用増加。Blue Sky FCがグループイン。学習塾事業で減損損失計上。

今期予想は増収増益。通信制高校は引き続き堅調に推移する想定。学習塾は校舎統廃合推進。

9857 英和(4Q)

本決算は増収増益。インフラ市場向け特殊車両の販売が減少。、コンビナートエリアでの定期修理・更新需要が堅調。造船業界、製造用機械・電気機器業界、電力業界向けの販売が伸長。増配。

今期予想は小幅増収増益。増配予想。新中期3ヵ年経営計画を策定。(開示無し?)

9994 やまや(4Q)

本決算は増収増益。営業利益は3倍以上。4月に上方修正済。外食事業は、コロナが収束傾向となり、インバウンド需要の増加、各種イベントの再開等により回復傾向。酒販6店舗増、外食53店減。

今期予想は増収増益。外食は業態転換、メニューミックス、経費見直しなど進める。

コメント