ウィズコロナで強かったアウトドア系企業。ブランド力のわりにPERが低く、優待あり、配当そこそこ。コロナ後はどうか?

企業概要

釣り用品「ダイワ」を中心にゴルフ製品、ラケット製品、サイクルスポーツ製品を製造・販売する企業。主力ブランドはフィッシング「ダイワ」、ゴルフ「ONOFF」「FOURTEEN」、テニス「Prince」。旧ダイワ精工。

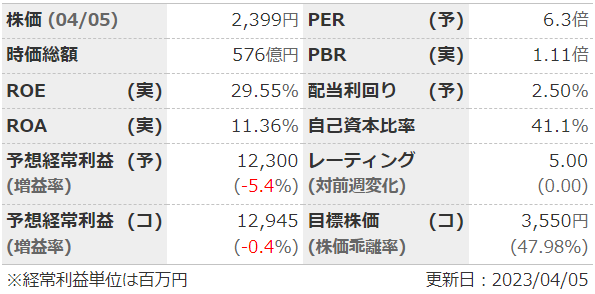

指標

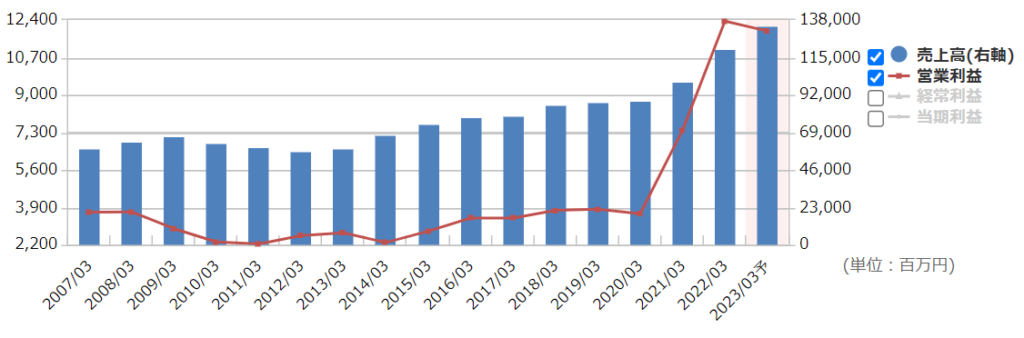

業績

・長期:2010~20年くらいまでは緩やかに増収増益傾向だったが、コロナ禍のアウトドアブームで増収増益が加速。

・短期:直近3Qは増収増益。すでに通期の予想は上回っているが修正はしていない。

・セグメント:国別では売上・利益ともに日本5割・アジアが2割といったところ。事業別売上高はフィッシングが9割と圧倒的。

・中期経営計画:2026年3月期売上高1500億、営業利益145億。

財務

・BS:流動比率は150%以上だが、流動資産の半分は商品なのでそこをどう評価するか。

・キャッシュフロー:+ーーが多く、フリーCFも出ている。問題なし。

・ここ数年の業績の伸びで、BPSや自己資本比率が急速に改善しているのは良い感じ。

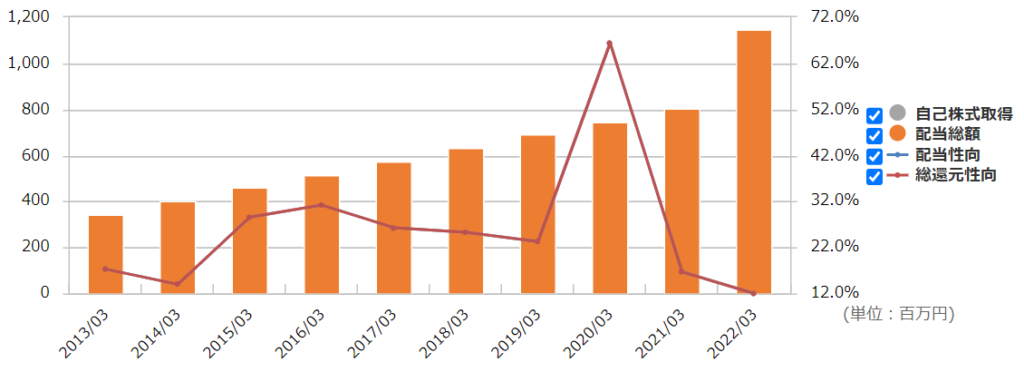

還元

・配当:現在9期連続増配中。今期も予想通り60円配なら10期連続。配当性向は現在の利益から見ると少なめだが、中計にも2026年90円配は明記されているように還元の姿勢はある。

・優待:100株1000円~のクオカード。3年以上継続で追加あり。

・自社株買い:しない。

チャート

・長期:コロナ前までは横横だったが、業績が急上昇した2020~21年は株価が4倍に。2022年以降は下降トレンドだが、ここ半年ほどは2000~2800くらいで推移。

・短期:今年に入ってからは2500~2700で推移していたが、先月の地合い悪化で下落→権利落ちで下落と悪い形に。

目標株価とトレードプラン

・中計の営業利益からEPS420と置いて、PER10の4200が目標。

・下値メドは長期チャートから2000円くらい?業績の急激な悪化がなければ、さすがにここまでは行かない気がする。

・予想は保守的に出す企業のようなので、本決算は上方修正で着地→ガイダンスはやや下、みたいなパターンな気もする。本決算はまたがない方向で。

・短期チャートは完全に下降トレンド。むしろ売りか。

まとめ

・行動制限が緩和されてほかのレジャーへ人がどれだけ流れるか、原材料費高騰、円安による仕入れ原価上昇など懸念は多い。ブランド力を生かして海外でどれだけ拡大していけるか。

・業態的に仕方ない商品在庫以外、財務は全く問題なし。ここ数年の業績の急改善で財務も堅牢に。

・配当性向はやや低いが連続増配は良い。業績の伸びに還元も追い付いてくれば…。優待は改悪リスクあり。

・コロナ後もしっかり業績を伸ばしていければ、投資家からの低い評価が覆る可能性も。

コメント